はじめに

目的

2023年10月より開始となるインボイス制度に関して、LPガス事業特有の業務を踏まえた制度設計がなされてないことから、LPガス販売管理システムを企画・開発するシステムベンダーならびにLPガス販売事業者にて連絡会議を立ちあげて課題を持ち寄り、税務署・税理士等へ照会の上、その対応指針を共同で作成しました。本指針は、LPガス販売事業者様のインボイス対応ならびにシステム改修内容を明確にし、業務・事務コスト、システム改修コストの軽減を目的として公表いたします。

利用

本指針は、公共性・公益性の観点から、連絡会議参加事業者以外の事業者様(ガス事業者様、システムベンダー様等)も利用または参考にしていただいてかまいません。その際は事務局(株式会社AQライフ)にご一報いただきますようお願いいたします。ただし、本指針そのものの公表・転載は当連絡会議参加事業者に限り許諾いたします。なお、当連絡会議は本指針の運用を推奨しているものの、強制すべきものではなく、個々の運用については各事業者様の事情を鑑みてご対応ください。

注意・免責

本指針は、制定時点における各種法令や税務署、専門家の見解を得て作成しています。制度の改廃等で随時見直しを計る予定ではありますが、各社にて適用する際には、管轄の税務署や顧問税理士等にあらかじめ確認をお願いします。

本指針を適用することによって生じた損害等については、当連絡会議は一切責任を負いませんので各社の責任で適用をお願いします。

LPガス事業インボイス対応連絡会議 参加事業者

※50音順/2022年10月1日時点

| アイテム株式会社 | https://www.itemkk.co.jp/ | |

| 株式会社アイネット | https://www.inet.co.jp/ | |

| 株式会社アクセス | https://www.acclpg.co.jp/ | |

| 株式会社ingコーポレーション | https://www.smile.co.jp/ | |

| 株式会社ジェイ・ソフト | https://www.j-soft.co.jp/ | |

| 株式会社システムアンドリサーチ | https://srcom.co.jp/ | 会議長 |

| シンエイ・テクノ株式会社 | http://www.stco.co.jp/ | |

| 日東エネルギー株式会社 | https://www.nittoh-e.co.jp/ | |

| 株式会社ネットワークシステム | http://www.nwsh.co.jp/ | |

| 株式会社ブレインジェネシス (旧社名:株式会社カナデンブレイン) |

https://www.braingenesys.co.jp/ | 副会議長 |

| 株式会社マルトウコンパック | https://www.mc-net.co.jp/ | |

| 株式会社ミノス | https://www.minos.co.jp/ | 副会議長 |

| レモンガス株式会社 | https://www.lemongas.co.jp/ | |

| 株式会社AQライフ | https://aqlife.co.jp/ | 事務局 |

| アイテム株式会社 | https://www.itemkk.co.jp/ |

| 株式会社アイネット | https://www.inet.co.jp/ |

| 株式会社アクセス | https://www.acclpg.co.jp/ |

| 株式会社ingコーポレーション | https://www.smile.co.jp/ |

| 株式会社ジェイ・ソフト | https://www.j-soft.co.jp/ |

| 株式会社システムアンドリサーチ(会議長) | https://srcom.co.jp/ |

| シンエイ・テクノ株式会社 | http://www.stco.co.jp/ |

| 日東エネルギー株式会社 | https://www.nittoh-e.co.jp/ |

| 株式会社ネットワークシステム | http://www.nwsh.co.jp/ |

| 株式会社ブレインジェネシス (旧社名:株式会社カナデンブレイン)(副会議長) | https://www.braingenesys.co.jp/ |

| 株式会社マルトウコンパック | https://www.mc-net.co.jp/ |

| 株式会社ミノス(副会議長) | https://www.minos.co.jp/ |

| レモンガス株式会社 | https://www.lemongas.co.jp/ |

| 株式会社AQライフ(事務局) | https://aqlife.co.jp/ |

LPガス事業におけるインボイス対応指針

インボイスとする書類についての指針

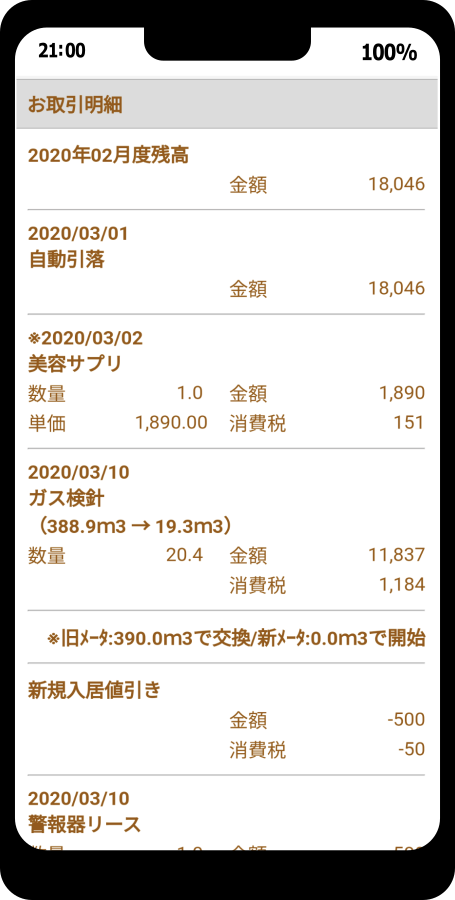

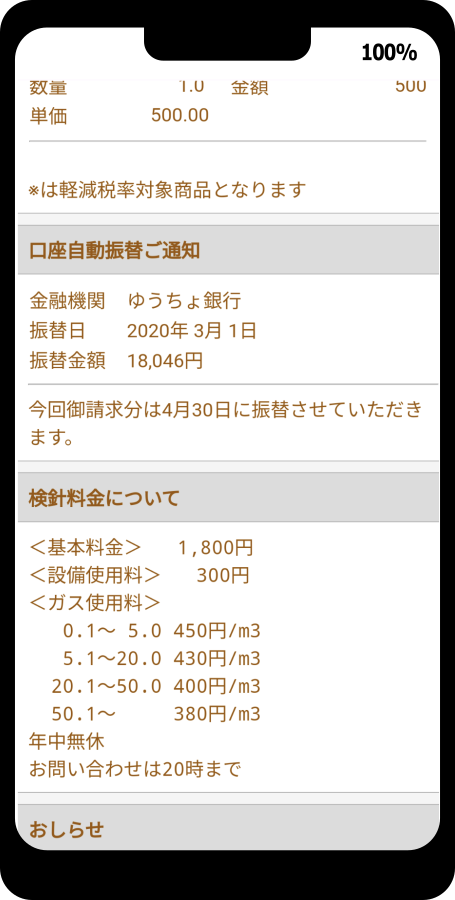

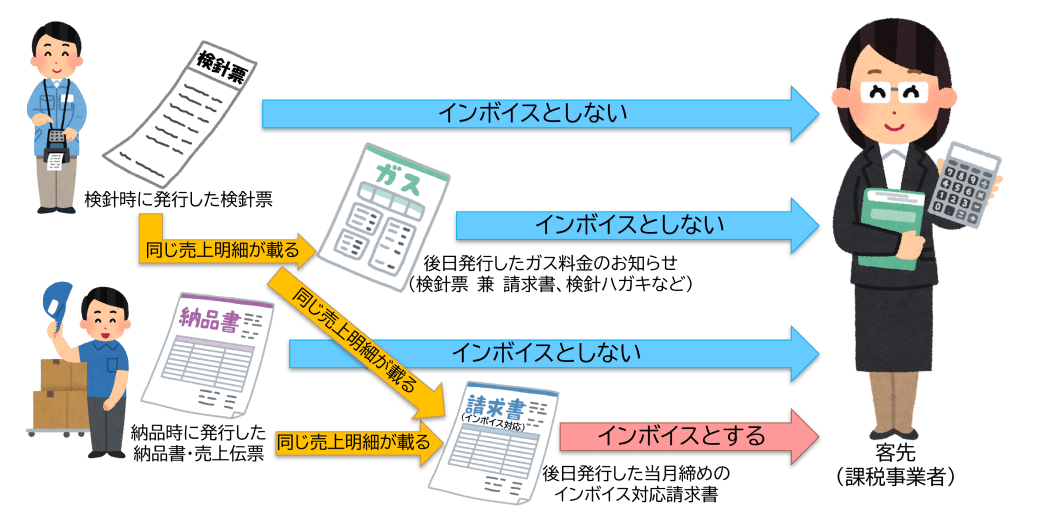

・当月度締めにて発行する請求書のみをインボイスとします。

・月度中に発行する各種書類(検針票、納品書等)はインボイスとしません。

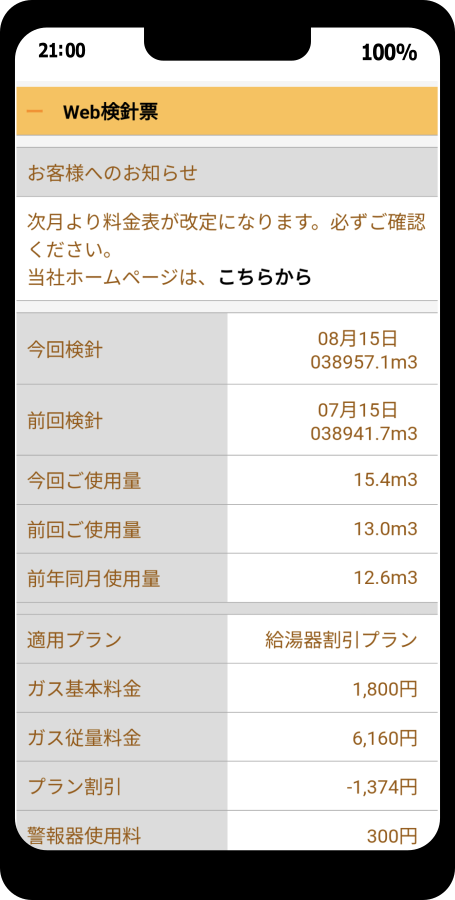

インボイス対応イメージ

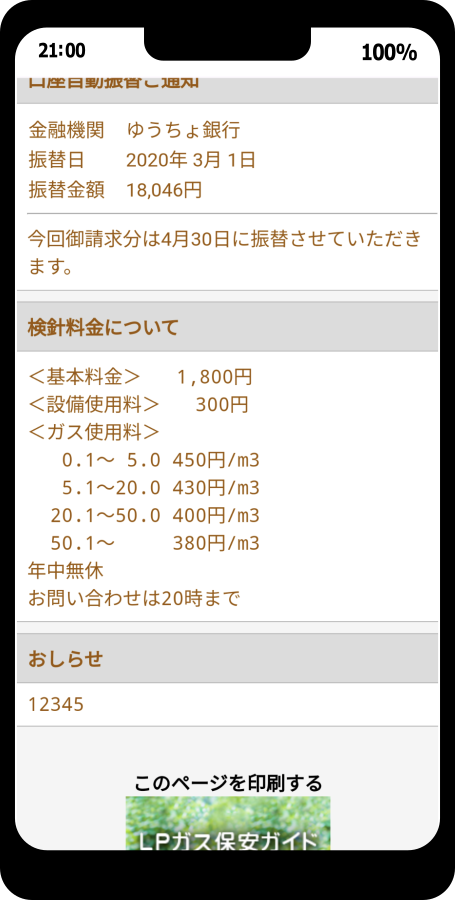

インボイスではない書面(検針票など)については、必要に応じて「別途インボイスが発行された場合、本票記載の消費税額は参考額となります。」「インボイス発行時にあらためて消費税額を計算しご請求いたします」といった記載を行います。(インボイスの発行によって消費税額が変わる可能性があるため)

指針制定の理由(1)

インボイスになり得る書類を特定する必要がある

請求書の他、検針票、納品書等、他の帳票についても要件を満たしていれば、インボイスとすることができます。(新消法57の4①、インボイス通達3-1)。

しかしながら、インボイスは複数回は発行できない(※)ので、例えば、検針票をインボイスとして発行した場合は、月度締めで発行する請求書(インボイスとするもの)からは、その取引を除外する必要があります。

仮に、検針票、納品書などをインボイスにした場合は、都度、「何をインボイスとして発行したか」を把握(経理担当者は営業担当者から報告を受けるなど)し、月末にインボイスとしての請求書を発行する場合は、すでにインボイスとして発行した検針票や納品書の取引を除外する、という運用が発生します。

正確には、ある売上明細に対して複数発行したインボイスは最後に発行した1つのみが有効になるため、インボイスである検針票、インボイスである請求書の2つを発行すると、お客様にてインボイスである検針票を無効とする必要があります。それをお客様が認識することは非常に困難なため、実質的には複数回発行できない(しない)運用が必要となります。

指針制定の理由(2)

消費税額の端数処理は1つのインボイスにつき1回

インボイスにて消費税額を計算する場合、消費税額等に1円未満の端数が生じる場合は、1つのインボイスにつき、税率ごとに1回の端数処理を行う必要があります(新消令70の10、インボイス通達3-12)

例えば、検針票、納品書、など複数の書類をインボイスとした場合、すべての書類の消費税額計算における端数処理を上記通達に適合させる必要があり、改修が必要な帳票も多岐にわたります。

指針制定の理由(3)

複数書類の組み合わせでインボイスとする運用について

検針票、納品書等にインボイスの要件を適合させる、または、それぞれの書類に「納品書番号」等を付番し、月度締めにて発行する請求書(インボイス)と紐付ける、という運用も制度上は可能です。しかしながら、その場合、検針票、納品書等の書類についてもインボイスと同等の「保存要件(=7年保存)」を満たす必要があり、事業者様の負担も非常に大きくなります。

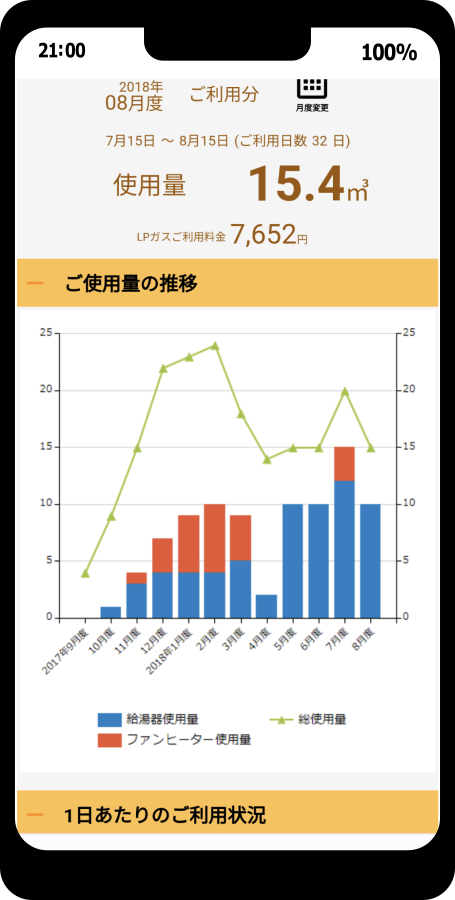

月度途中に発行する証憑の取扱について

インボイスとしない証憑(検針票、納品書等)については、記載する消費税額は「参考額」である旨の注釈を記載します

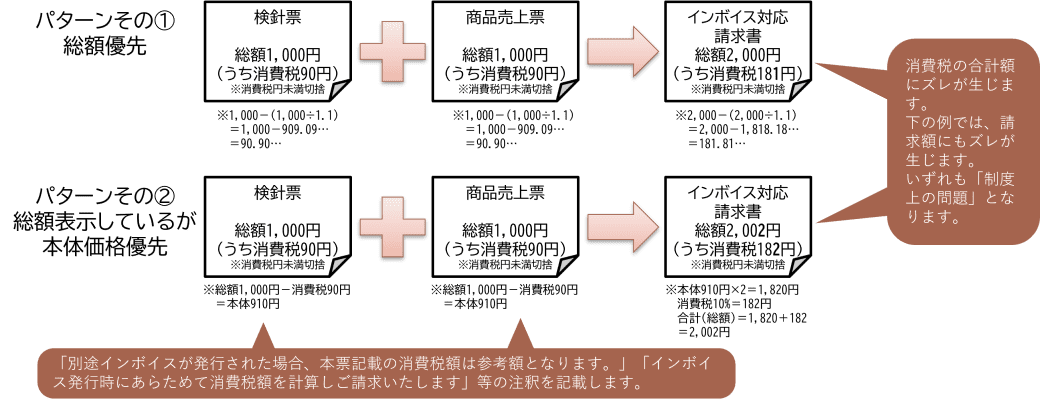

インボイス制度では、消費税額計算における端数処理は1つのインボイスの中で、税率ごとに1度のみとされています。そのため、月度の途中で発行する証憑で計算した消費税額の合算と、月度締めにて発行する請求書(インボイス)にて計算した消費税額との間では数円単位のズレが生じる可能性があります。

総額(内税)表記の場合、月度途中で発行する証憑の税込合計額と、月度締めで発行するインボイスの税込合計額に差が生じる可能性があります。

これらは制度上、やむを得ないことから、インボイスでない証憑について、消費税額を記載する必要がある場合には、「別途インボイスが発行された場合、本票記載の消費税額は参考額となります。」「インボイス発行時にあらためて消費税額を計算しご請求いたします」などの注釈を記載します。

このような運用およびシステム対応については、「合理性かつ一貫性があれば良い」(税務署見解)とのことから、いずれの方法を採用いただいても問題ありません。しかしながら、事業者様の方針や、システム仕様上の問題もあるため、具体的な対応は、ご利用のシステムベンダーと相談の上、決定いただくようお願いします。

月度途中に発行する証憑の取扱について(例)

月度途中に発行する証憑の消費税額の合計と、インボイスで計算する消費税額にズレが生じる例

Q&A

以下、本連絡会議にて挙がった質問(課題)ならびに、その回答について記載します。

制度そのものについてのQ&Aは、国税庁のWebサイト等をご確認ください。

-

リース料や分割払いにおける消費税の扱いはどうすればよいか?

-

対象契約が「資産の貸付に係る経過措置」を満たすかどうかで扱いが変わり、満たす場合は契約時点の税率が契約終了まで適用されると考えております。(この部分は従前から変更無し)

参考URL:ORIX 消費税率の引き上げ リース契約はどうなるの?

https://biz.orix.co.jp/s01/consumption_tax2.htmガス業界において「リース」と呼ばれているものには、上記条件を満たす「ファイナンスリース」などと、満たさない「レンタル」などとが混在しているものと考えられるため、注意が必要です。

例えば、「警報器リース」についても、どちらに該当するかは契約内容次第となります。その場合、当社(システム会社)では判断できませんので、顧問税理士さんとご相談の上、どちらに該当するかご判断ください。

-

今後、税率が変更された場合、税率ごとの消費税額の印字についてリース料や分割払いにおける消費税の扱いはどうすればよいか?

-

税率変更は法改正が伴うため、現時点では回答ができません。ただし、基本的には売上明細毎に『その売上明細が適用すべき税率』を持つこととなり、その税率ごとに集計・印字を行うことになります。この処理自体は軽減税率導入時の「区分記載請求書」の時点から変更無しと考えております。ただし、税率のパターンがいくつまで増えるのかは非常に悩ましいところです。

-

軽減税率は今後も1通りしか存在しないと考えてよいのか?

-

軽減税率が増える場合は法改正が伴うため、現時点では回答はできません。ただし、軽減税率を含め、税率パターンは増える可能性はあり、集計・計算処理自体はあらかじめ税率パターンが増えても対応できるよう考慮しておく必要があると考えています。ただし、帳票出力時の書式・体裁(デザイン)については、その都度対応するしかないのではないかと考えています。

-

インボイスを発行する顧客とそうでない顧客はどのように判断するのか?

-

各システムの仕組みにもよりますが、基本的にはインボイス対応が必要な顧客は顧客毎にフラグを設け、制御する方法となります。インボイスが必要な顧客は概ね法人のため、個人については今まで通りの処理とします。インボイス対応が必要な場合のみ、その対応を行います。

-

請求書のみをインボイスとする、ということは、納品書、検針票(兼納品書)については税額計算しなくても良いか?

-

インボイスを発行しない得意先=主には個人のお客様については、検針票や納品書等で、お支払い(口座引落等も含む)いただく金額をお伝えする必要があるため、税額は計算する必要があります。ただし、インボイス発行する顧客と、そうでない顧客とで、消費税額計算の方法を分けることは非合理であることから、ガス以外の取引がある場合、月度途中で発行する証憑にて計算した税額・金額と、月度末締めにて計算した税額・金額との間で差がでる可能性があることのご説明は必要であると考えます。(別途ご説明資料参照)

事務局連絡先

本指針に関するご意見やご質問、法的解釈の齟齬のご指摘、本指針活用・ご採用のご連絡、連絡会議への参加のご希望などは、下記、事務局までご連絡ください。

事務局

株式会社AQライフ 045-394-7030(代表)

担当:松浦